Comment faire un KYC pour vérifier l'identité de vos clients

Découvrez comment faire un KYC rapidement & efficacement pour vérifier l'identité de vos clients Suivez ce guide complet sur la vérification d'identité en ligne

Découvrez comment faire un KYC rapidement & efficacement pour vérifier l'identité de vos clients Suivez ce guide complet sur la vérification d'identité en ligne

La vérification d’identité est un processus crucial dans de nombreuses industries, notamment la finance, l’assurance et les services de santé. Elle permet non seulement de s'assurer que les individus sont bien ceux qu'ils prétendent être, mais également de se conformer aux exigences légales et réglementaires comme la lutte contre le blanchiment d’argent et la fraude. Le KYC, ou "Know Your Customer" (Connaissance de Votre Client), fait partie intégrante de cette vérification d'identité.

Dans cet article, nous allons explorer en profondeur comment faire un KYC, et vous expliquer chaque étape de manière détaillée pour garantir une expérience fluide et sécurisée pour vos utilisateurs.

Le KYC est un processus de vérification d’identité utilisé par les entreprises pour vérifier l'identité de leurs clients et évaluer les risques associés à leur utilisation des services. Il est souvent utilisé dans les secteurs bancaires, financiers, et technologiques pour prévenir la fraude, assurer la conformité avec les régulations anti-blanchiment d’argent (AML), et protéger l’entreprise contre les clients potentiellement risqués.

Le KYC est essentiel pour :

La vérification d’identité peut sembler complexe, mais grâce aux technologies modernes telles que l'IA (intelligence artificielle) et l’automatisation, ce processus devient rapide et simple. Prenons l'exemple de Wally, une solution intuitive qui permet d'effectuer un KYC en seulement quelques étapes.

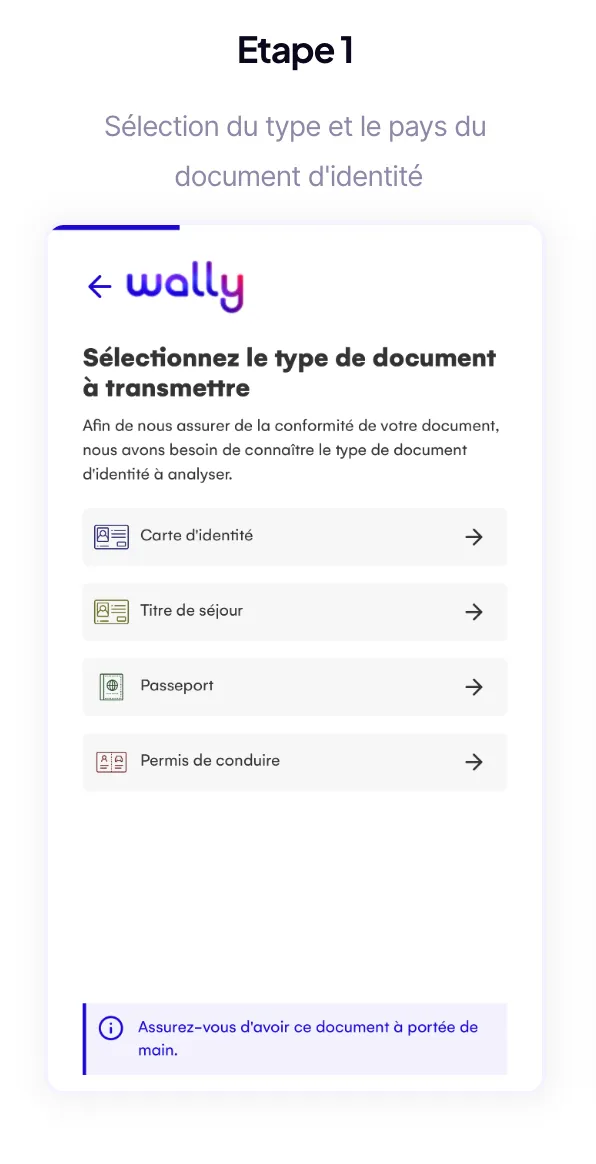

Le premier pas dans un processus de KYC consiste à choisir le type de document à soumettre pour la vérification. En fonction des besoins et des régulations locales, plusieurs options sont disponibles :

Cette étape est essentielle pour s'assurer que le type de document fourni est compatible avec le processus de vérification et répond aux exigences de l'entreprise. Chaque pays peut avoir des régulations spécifiques sur les types de documents acceptés pour la vérification d'identité.

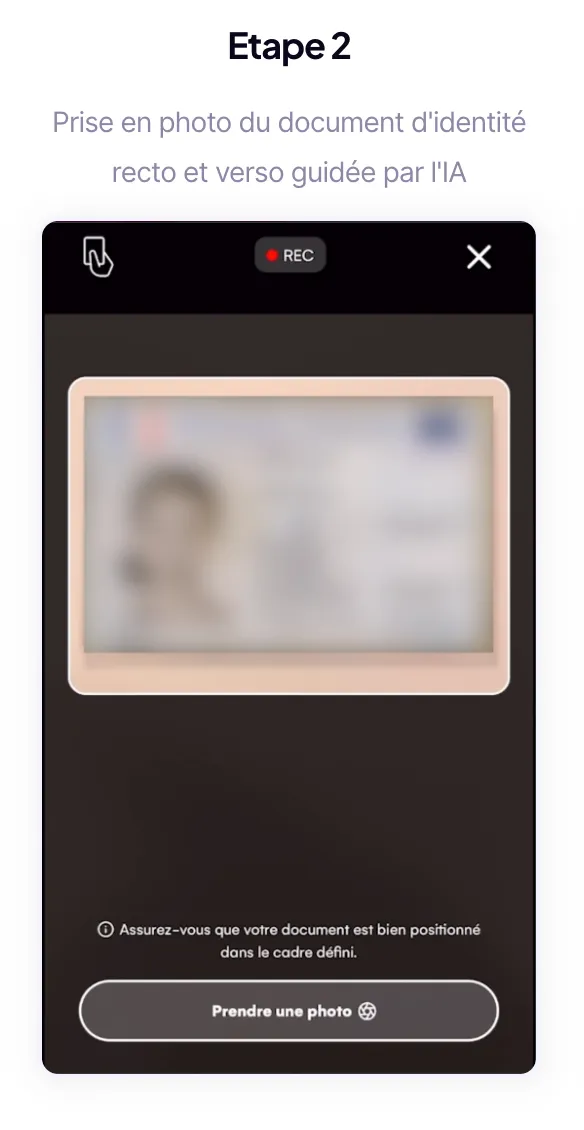

Une fois que le type de document est sélectionné, l'utilisateur doit le photographier. Cela peut inclure une capture recto et verso pour les cartes d’identité et autres documents similaires. L’IA entre en jeu pour aider à positionner correctement le document dans le cadre, en veillant à ce que tous les détails soient visibles et lisibles.

Conseils pour une bonne capture :

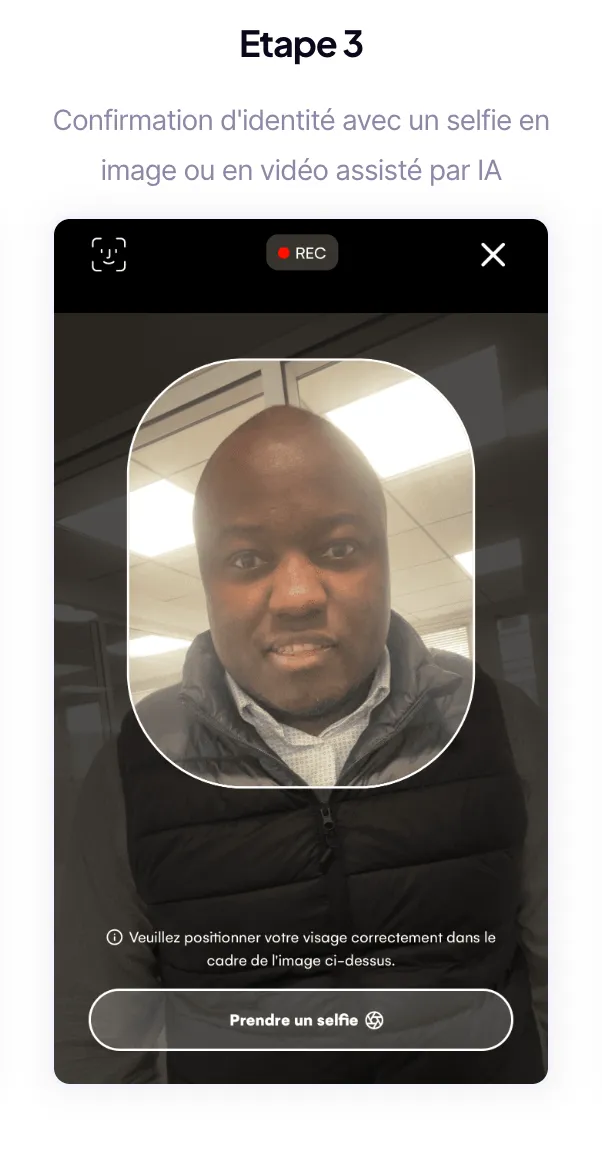

L’étape suivante consiste à prendre un selfie ou une vidéo pour confirmer l'identité de l'utilisateur. Cette étape est cruciale, car elle permet de comparer l'image du document d'identité avec celle de l'utilisateur en temps réel.

Grâce aux technologies basées sur l'intelligence artificielle, le processus est assisté, garantissant ainsi que l'utilisateur prend une photo de haute qualité qui peut être facilement comparée avec son document.

Points à retenir pour un selfie réussi :

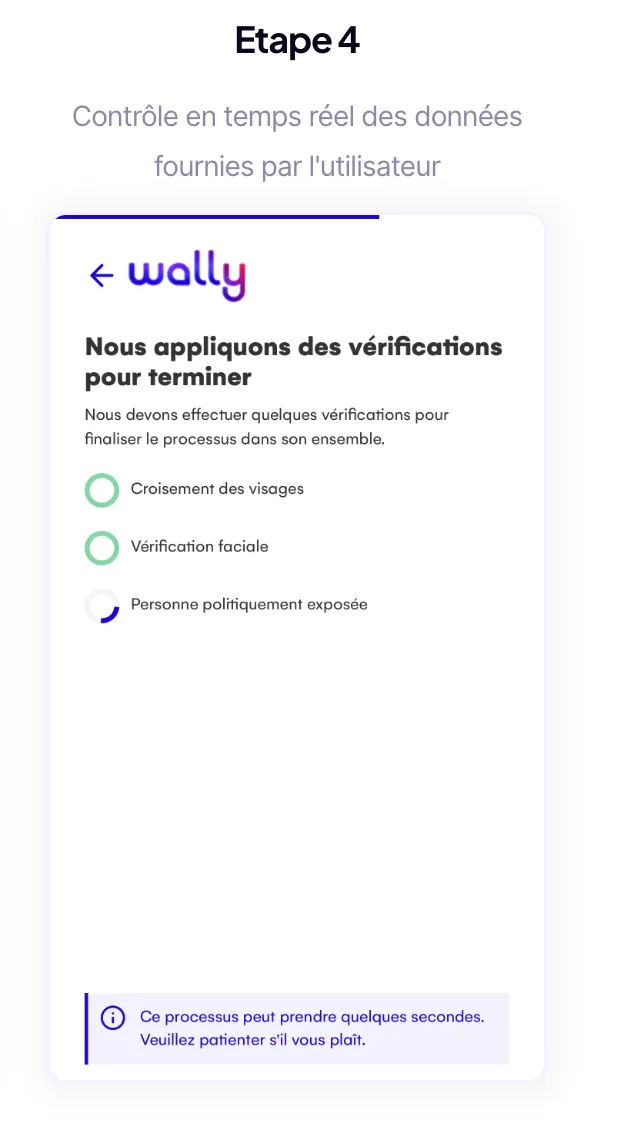

La dernière étape consiste à vérifier les informations fournies en temps réel. À ce stade, l’IA et d’autres systèmes automatisés vont effectuer une série de contrôles pour valider l’identité :

Ce processus ne prend que quelques secondes grâce à l’automatisation, mais il garantit une vérification d’identité efficace et fiable.

La vérification d’identité traditionnelle impliquait souvent un processus manuel, long et sujet à des erreurs humaines. Avec l’avancée des technologies, notamment l’intelligence artificielle, le machine learning, et l'automatisation, la vérification d’identité a non seulement gagné en rapidité, mais aussi en précision et en sécurité.

Les avantages d’un KYC automatisé incluent :

Le KYC est devenu une norme légale dans de nombreux pays, en particulier pour les entreprises opérant dans les secteurs financiers et technologiques. En fonction de la juridiction, les entreprises doivent respecter des régulations spécifiques concernant la collecte, la conservation et la vérification des données d'identité. Le non-respect de ces obligations peut entraîner des sanctions légales sévères, notamment des amendes ou la suspension des licences d’exploitation.

Parmi les régulations les plus connues, on retrouve :

Le rôle du KYC dans la conformité :Le KYC aide les entreprises à se conformer à ces régulations en garantissant que chaque client est correctement identifié avant d'accéder aux services. Cela inclut la vérification de la validité des documents d'identité, la collecte de preuves d'adresse, et l’exécution de contrôles de sécurité pour détecter toute activité suspecte.

Le domaine de la vérification d'identité est en constante évolution, avec l’émergence de nouvelles technologies et tendances qui promettent de rendre le processus encore plus sûr, rapide et transparent. Voici quelques tendances clés à surveiller dans les années à venir :

En conclusion, la mise en place d’un processus KYC efficace est cruciale pour toute entreprise cherchant à se conformer aux régulations, protéger ses clients, et prévenir la fraude. Avec des solutions modernes comme Dataleon, ce processus devient simple, rapide et sécurisé.

Que vous soyez une petite entreprise cherchant à protéger ses actifs ou une grande organisation opérant dans un secteur réglementé, investir dans une solution de KYC automatisée peut faire toute la différence. Assurez-vous d’adopter les meilleures pratiques et de rester à jour avec les dernières technologies pour offrir à vos clients une expérience fluide tout en respectant les exigences légales.

La vérification d’identité n’a jamais été aussi importante, et avec des outils comme Dataleon, elle n’a jamais été aussi simple à mettre en place.

Vous voulez en savoir plus? - Contactez nos experts

Contactez nos experts pour des solutions innovantes et personnalisées

Tester la plateforme gratuitementNous contacter.svg)

15 jours d'essai

.svg)

Pas de carte de crédit

.svg)

Annulez à tout moment